Nach dem erfolgreichen Amprion-Debüt am internationalen Kapitalmarkt plant CFO Peter Rüth weitere Anleihe-Emissionen. Amprion sieht er dafür gut gerüstet.

Was war für Sie als Chief Financial Officer der Höhepunkt des Geschäftsjahres 2021?

PETER RÜTH: Das war sicherlich unser Debüt am internationalen Kapitalmarkt. Wir haben eine Benchmark-Anleihe im Nominalvolumen von 800 Millionen Euro ausgegeben. Das war ein großer Schritt für uns. Denn bislang waren wir mit eher klassischen Finanzierungsinstrumenten bei inländischen Investoren vertreten. Dazu zählen Schuldscheindarlehen und Namensschuldverschreibungen, ergänzt um Kredite und Förderdarlehen. Dieser Mix an Instrumenten reichte aber nicht aus, um unser Investitionsprogramm in den kommenden Jahren umzusetzen. Für solche Dimensionen stellen wir uns breiter auf und haben entsprechend ein Anleiheprogramm aufgelegt.

Warum ist es für Amprion wichtig, am internationalen Kapitalmarkt vertreten zu sein?

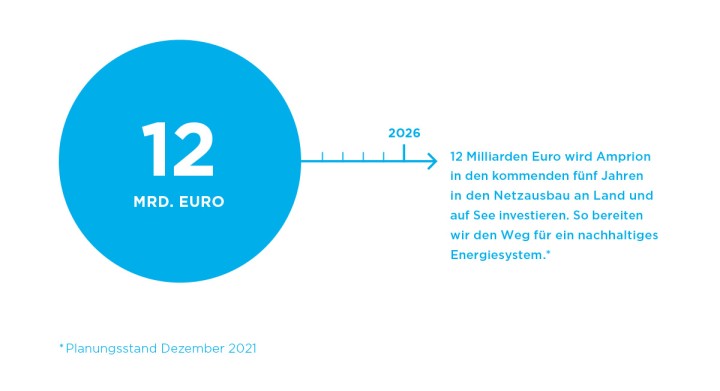

Wie bei den Finanzierungsinstrumenten streben wir auch hier eine breitere Aufstellung an. Wir erweitern den Investorenkreis, um angesichts der kommenden Aufgaben unsere Finanzierungsstruktur zu stärken. Der Netzausbau an Land und auf See einschließlich der Anbindungen von Offshore-Windparks an das Stromnetz wird in den kommenden fünf Jahren Investitionen in Höhe von rund zwölf Milliarden Euro erfordern. Auch nach diesem Zeitraum werden wir weiter kräftig investieren.

Inwiefern zahlen diese Investitionen auf die Energiewende ein?

Dieser Mittelbedarf für den Netzausbau in den genannten Dimensionen ist essentiell für ein nachhaltiges Energiesystem. Dieses soll gleichermaßen klimaneutral, sicher und effizient sein. Deutschland und Europa setzen auf mehr Wind- und Solarstrom. Der muss in großen Mengen dorthin transportiert werden, wo er benötigt wird. Insofern tragen unsere Leitungen in erheblichem Maße dazu bei, dass die Energiewende gelingt. Das entspricht unserem gesetzlichen Auftrag als Übertragungsnetzbetreiber: Wir sind nicht nur für den „Fernverkehr“ im Stromnetz zuständig, sondern bauen unser Netz auch bedarfsgerecht aus. Um die anstehenden Volumina zu finanzieren, nutzen wir fortan den internationalen Kapitalmarkt.

Planen Sie in Zukunft weitere Anleihe-Emissionen?

Auf jeden Fall. Dafür spricht nicht nur das große Interesse an unserer ersten Emission, sondern natürlich auch das bevorstehende Investitionsvolumen. Die vergangene Anleihe war der Auftakt für regelmäßige Aktivitäten am Kapitalmarkt. Wir streben mindestens eine Benchmark-Anleihe pro Jahr an. Daher haben wir ja auch das sogenannte Debt Issuance Programm mit einem Volumen von sechs Milliarden Euro im vergangenen Jahr aufgelegt.

Was macht Sie optimistisch, dass auch künftige Anleihen von Amprion so gut aufgenommen werden?

Wir haben ein robustes, konjunkturunabhängiges, nachhaltiges und sicheres Geschäftsmodell. Alle Netzausbau-Vorhaben, die wir am Kapitalmarkt finanzieren wollen, sind vom Gesetzgeber bestätigt. Wir wissen, wie wir Projekte erfolgreich planen und realisieren. Das zeigen unsere Erfolge beim Netzausbau. Und wir beobachten eine hohe Nachfrage nach nachhaltigen Investitionsmöglichkeiten. Derzeit arbeiten wir deshalb an den Rahmenbedingungen für künftige nachhaltige Anleihen, um auch Investoren aus diesem Bereich zu erreichen.

Wie hoch ist der Aufwand, der mit der Ausgabe von Anleihen verbunden ist?

Zum Einstieg war der Aufwand erwartungsgemäß hoch: Wir haben erstmals die Dokumentation für die Börse erstellt, Roadshows geplant sowie durchgeführt und darüber hinaus neue Prozesse bei uns im Hause etabliert, zum Beispiel ein Kapitalmarkt-Komitee gegründet. Um alles sinnvoll zu bündeln, haben wir eine eigene Abteilung für Investor Relations geschaffen. Inzwischen sind die Prozesse etabliert und laufen erwartungsgemäß stabil.

Was haben Sie persönlich aus den Gesprächen mit den Investoren mitgenommen?

Es hat sich in allen Gesprächen gezeigt, wie wichtig Nachhaltigkeit für Investoren ist. Wir als Geschäftsführung richten Amprion darauf aus. Das entspricht unserer gesellschaftlichen Verantwortung. Am Kapitalmarkt treffen sich diese Interessen. Diese Chance wollen wir nutzen.

„Wir haben ein robustes, konjunkturunabhängiges, nachhaltiges und sicheres Geschäftsmodell. Alle Netzausbau-Vorhaben, die wir am Kapitalmarkt finanzieren wollen, sind vom Gesetzgeber bestätigt.“

Wagen wir einen Ausblick: Was wünschen Sie sich für das kommende Geschäftsjahr?

Ich wünsche mir – und da spreche ich sicherlich für viele Menschen – das Ende der Corona-Pandemie. Damit verbunden ist auch der Wunsch nach mehr persönlichen Begegnungen mit Investoren und Geschäftspartnern. Ich wünsche mir darüber hinaus, dass wir unsere Netzausbau-Vorhaben weiterhin erfolgreich umsetzen, aber auch, dass von der Politik die geeigneten Weichen für eine Beschleunigung gestellt werden. Unsere Finanzierungsstrategie ist darauf ausgerichtet. Wir tragen unseren Teil dazu bei, indem wir zum Beispiel unser Reporting optimieren: In diesem Jahr stellen wir auf den internationalen Standard IFRS um.

Downloads

| 2021 | Amprion Finanzbericht |

PDF [6,2 MB] |

| 2021 | Amprion Annual Report |

PDF [6,3 MB] |